新材料,无疑是近两年资本市场上热度很高的投资主题之一。新材料是指具有优异性能和功能的材料,涵盖了高性能结构材料、先进功能材料、生物医用材料、智能制造材料等多个领域,被视为硬科技时代的先导,其发展在很大程度上决定着一个国家的科技竞争能力。

在全球经济格局不断演变的今天,新材料行业作为国家战略性新兴产业的重要组成部分,在发展新一代信息技术、高端装备制造、新能源和新能源汽车等战略性新兴产业中发挥着至关重要的作用。

尽管 2023 年一级市场整体信心不足,投资节奏整体放缓,但新材料产业依然展现出强劲的发展潜力和吸引力,市场依然火热。

下面 IT 桔子通过数据梳理,为大家展现 2023 年国内新材料行业一级市场投融资情况。

01 历年投融资情况

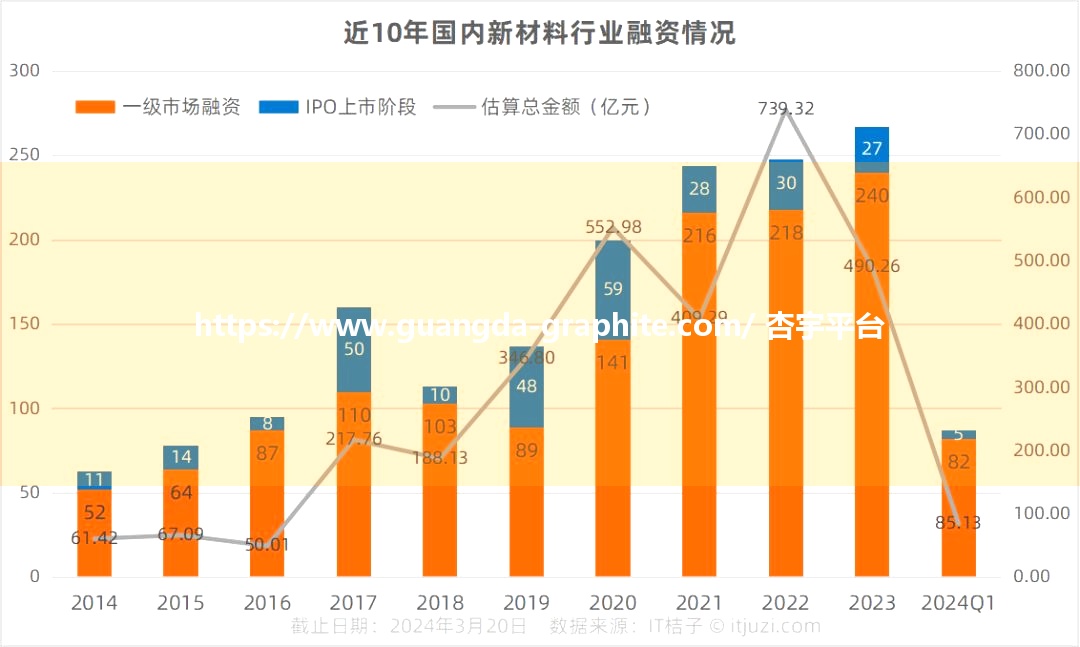

从数据可以看出,2014-2023 年我国新材料行业一级市场的融资数量整体呈现上升的趋势,特别是在 2019-2023 年,融资事件数量的增长尤为显著。即使是在全球经济波动和资本市场收缩的大背景下,新材料行业依然保持了逆势增长的态势。2021-2023 年连续三年每年发生投融资事件数量超过 200 笔,2023 年投融资事件数量达到 240 笔,创下历年新高。

2024 年一季度,新材料行业的一级市场融资继续保持旺盛的热度,迎来「开门红」,仅不到三个月就完成了 82 笔投融资事件,超过 2023 年总量的三分之一,充分显示出投资者对该行业持续的高度关注和信心。可见,2024 年新材料行业仍然是投资人们青睐的赛道。

IPO 方面,国内新材料行业 IPO 事件在 2014-2020 年间呈现波动上涨的趋势。具体来看,2014-2018 年 IPO 数量保持基本稳定在每年 10 笔左右,仅 2017 年例外,有 45 家新材料公司接连 IPO 和 5 家上市公司在 IPO 后增资;2019-2020 年新材料行业 IPO 迎来爆发期,2019 年 IPO 事件较 2018 年增加了 17 笔,2020 年进一步增加至 42 笔;2021-2023 年行业进入调整阶段,每年的 IPO 数量减少到 30 笔以下。

分析数据的背后,我们可以窥见国内新材料行业的发展历程和政策等市场环境的变化。

新材料作为产业链上游的关键环节,长期以来依赖进口,并且在关键核心技术方面与发达国家相比仍存在不小差距。面对国际形势的变化和国内产业转型升级的要求,新材料国产替代的需求日益迫切,国家相继出台一系列政策举措扶持新材料行业发展:

2015 年出台《中国制造 2025》,强调新材料行业作为制造业转型的核心要受到重视;

2016 年年底,国务院成立了由 48 位顶级材料专家组成的国家新材料产业发展领导小组,定期开展回忆落实新材料产业的政策工作;

2017 年,工信部联合四部委发布《新材料产业发展指南》,成为「十三五」期间新材料发展的纲领性文件。

2023 年 12 月,工信部发布了《重点新材料首批次应用示范指导目录 (2024 年版) 》,目录中提到要着重于三大类新材料的应用推广:先进基础材料、关键战略材料和前沿新材料,涵盖了 299 种产品,展示了材料科学的最新成就。

同时,新材料的投资热潮也得益于下游产业的高速发展,尤其是新能源汽车、消费电子、半导体等行业的快速增长,推动了上游材料项目的投资增加和额度扩大。如碳纤维复合材料在新能源汽车中的应用,特种玻璃、先进陶瓷等在消费电子领域的应用,硅片、高纯度化学品在半导体行业的应用等。

在国家政策和下游需求双重驱动下,我国新材料领域的一级市场投资在 2014-2023 年间不断增加,新材料行业得以取得快速发展。

不过,目前我国新材料产业仍处于由中低端产品自给自足向中高端产品自主研发、进口替代的过渡阶段,尽管取得了快速的发展,但与美、日等优势企业还有一定的差距,新材料行业国产化进程中仍大有可为。

在二级市场层面,2019 年科创板的推出,为新材料企业提供了新的融资渠道。同时科创板明确提出对新材料等高新技术产业和战略性新兴产业进行重点支持,特别是在财务指标要求上的放松,为亏损企业上市提供了可能,由此推动了一波上市潮。近两年来,证监会加强了对企业 IPO 的审核把关,上市标准更加严格,IPO 放缓。

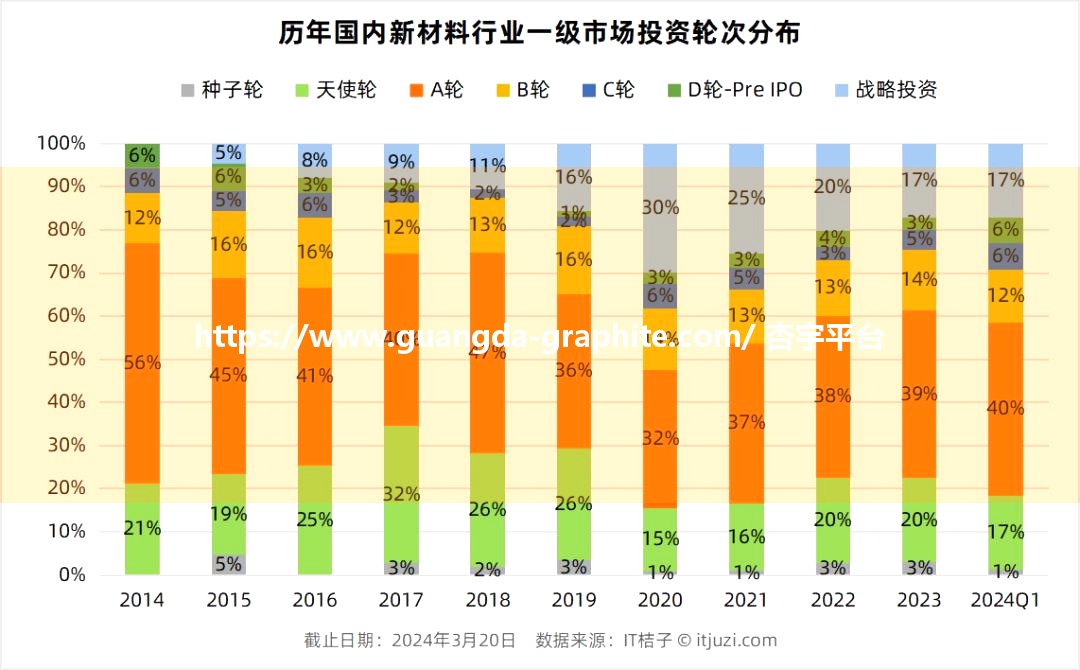

结合新材料行业历年投融资轮次分布图来看,过去十年新材料行业投资以早期投资 (含种子轮、天使轮及 A 轮) 为主,其中,A 轮占比最多;成长期投资 (pre-B 轮、B 轮、B+轮、C 轮、C+轮) 占比保持在 20% 左右,以 B 轮融资为主,C 轮及其以后轮次的融资活动则较为稀少;中后期投资 (D 轮至上市前的阶段) 占比始终在 5% 以下,在 2018、2019 年甚至出现零记录。

战略投资在总体的占比自 2014 年以来呈现稳步增长的态势,到 2020 年达到了占比 30% 的高点,在 2020 年至 2023 年间战略投资的比例有所下降,主要原因是整体投融资事件数量持续增加,而战略投资事件的数量保持在每年 45 笔左右。

综上所述,新材料行业的投融资活动主要集中在早期阶段,尤其是 A 轮融资,而随着企业发展到中后期,融资事件显著减少,中后期融资几乎处于停滞状态。截至 2024 年 3 月 20 日的数据表明,2024 年 Q1 新材料行业的投融资轮次分布与过去十年的趋势保持一致,早期投资依然是主流。

结合新材料行业特点,这种分布特征不难理解。鉴于新材料高投入、高难度、高门槛,研发周期长、验证周期长、应用周期长这「三高三长」的特点,多数投资人更倾向于早期的天使轮投资或者 A 轮投资,这种投资偏好也符合硬科技赛道「投早投小投创新」的投资逻辑。

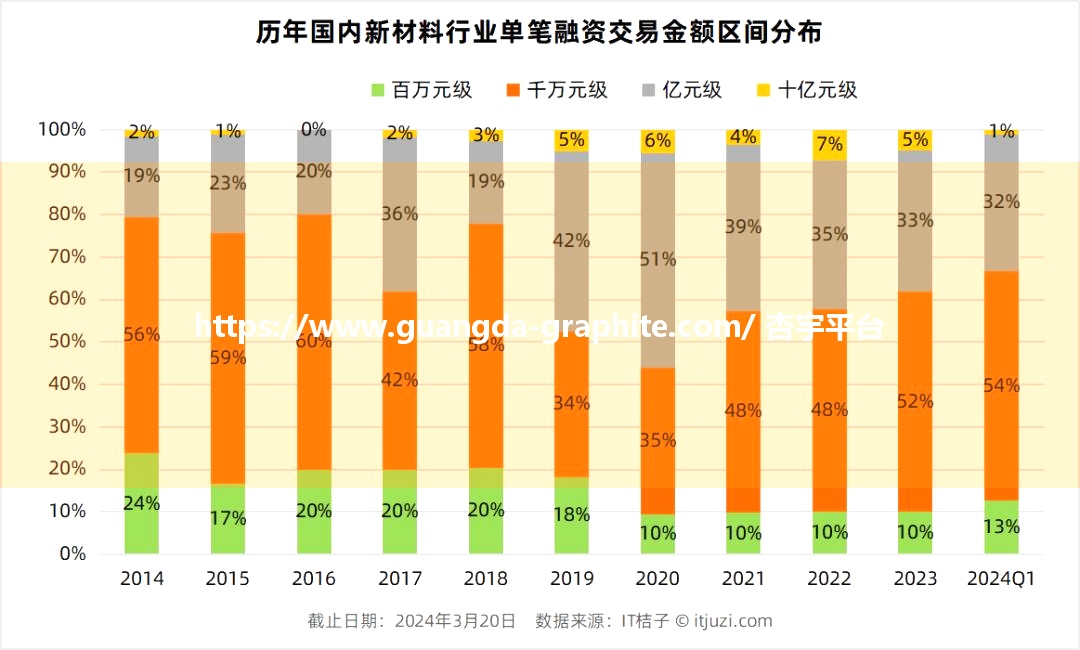

从历年国内新材料行业一级市场投资事件金额分布可以看出,除 2019、2020 年外,单笔千万元级别的投资始终占近半壁江山,而单笔百万元级别投资所占的比例从 24% 不断压缩到 10%,单笔亿元及以上的大额投资占比趋势是波动型增加。

在 2014-2016 年,单笔亿元级别以下的投融资事件占据近 80% 左右的比例,这反映国内新材料行业在起步阶段,一级市场上主要还是初创企业及小额投资。

随着新材料行业的发展,企业对于资金的需求也随之增加,新材料技术的不断进步和市场认可度的提升也使得投资者更愿意对有潜力的企业进行大额投资。2017 年开始,单笔亿元及以上级别的投资交易占比基本稳步增长。

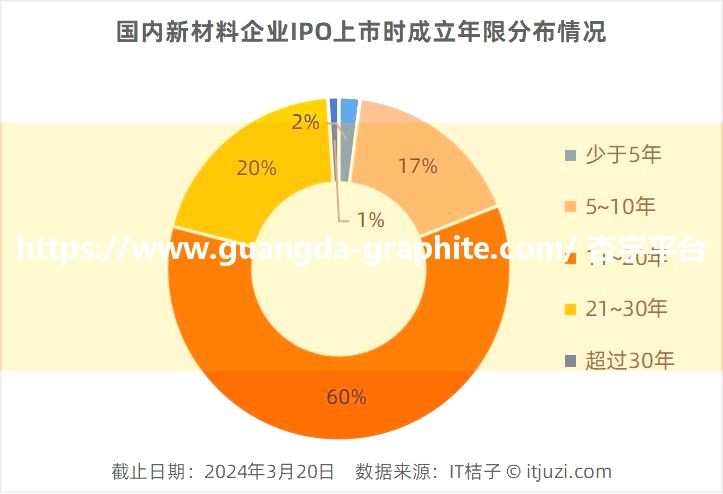

IT 桔子数据显示,国内新材料企业 IPO 上市时,有 60% 的企业成立 11-20 年,20% 的企业成立 21-30 年。

可以说大部分新材料企业从技术研发到实现盈利再到最终上市,通常需要至少 10 年以上的漫长周期,这一时间跨度甚至超出了某些投资基金的整个生命周期。所以与 TMT 领域追求「热点与风口」的短期投资回报不同,新材料行业的投资更需长远的眼光和极致的耐心。

从区域分布来看,中国新材料产业主要集中在东部沿海地区,如江苏、广东、浙江、上海等省市,这些省份产业基础条件优越、下游制造业产业规模大且接近应用市场,因此在发展新材料产业方面具有明显的优势。

值得注意的是,仅发生 7 笔投融资事件的山东,却成为新材料融资金额最高的省份,主要原因是有色金属合金制造商山东宏拓获得 29.6 亿元的战略投资,投资方有中信聚信、中国华融、东方资产、君泰资本、宁波信铝、天铖基金,这笔交易拉高了区域融资金额水平。

此外,一些西部地区,如陕西、甘肃等省份也在积极发展新材料产业,形成了一些区域特色。

比如,2023 年甘肃海亮获得了总金额高达 18 亿元的战略投资,由深创投领投,工银资本跟投。甘肃海亮是海亮集团旗下从事高性能铜箔材料项目的业务公司,致力于在铜管微合金化、高强高导合金等高品质铜合金的技术突破及产业应用。

在航空航天、军工制造等高端工业领域的快速发展下,陕西则依托其丰富的矿产资源和科教资源,在新材料产业上形成了独特的竞争优势。如钛材解决方案提供商天成航材设计建造了国内首条航空级钛合金全流程动态多向控温控轧生产线,可为飞机、发动机、航天、船舶、医疗等高端领域用户提供超细晶钛棒及高品质钛盘卷;碳基复合材料研发生产商美兰德新材生产的产品也可以应用在火箭发动机、航天飞机等航空航天领域。

另外,陕西还建立起了一批以新材料产业为主导的产业园区和基地,包括宝鸡高新区、咸阳泾渭新区、安康新材料基地等,形成了产业集聚效应。

秦创原创新驱动平台的建立,更是为陕西新材料产业的发展注入了强大的创新动力,吸引和培育了大批科研创新企业和人才,天成航材、埃恩束能、华煜鼎尊等企业均为入「原」企业。

在 2023 年,新材料行业融资数量最多的 3 个城市依次为苏州、深圳、杭州。这些城市的排名不仅反映了它们在新材料行业的地位,也展现了各自的产业优势和发展潜力。

苏州作为榜单的领头羊,得益于苏州强大的制造业基础和政府对于高新技术产业的扶持,如吴江区的「千亿级」新材料产业集群,不仅吸引了大量新材料企业入驻,还形成了完整的产业链和创新生态,2023 年获得数亿元 A 轮投资的光伏 N 型电池浆料研发商星翰科技总部便设立在吴江科技创业园。

深圳作为中国科技创新的前沿城市,其创新生态系统完善,为新材料企业提供了从创意到市场的全链条支持,降低了创新的风险和成本。同时,深圳市政府也积极出台政策支持新材料行业发展,2023 年 9 月发布了《深圳市关于推动新材料产业集群高质量发展的若干措施》,旨在推动新材料产业进一步发展。

杭州的新材料行业同样表现不俗,新材料企业能够利用杭州电子商务、互联网技术等领域的技术和市场资源,加速产品的研发和市场化进程。

西安作为唯一上榜的非东部城市,能在新材料行业中占据一席之地,主要得益于西安得天独厚的科教资源,西安交通大学、西北工业大学等高校不仅培养了大批优秀的科研人才,还为产业界提供了强大的技术支持和创新动力,如 2023 年获得两次投资的西安思摩威新材料就脱胎于西安交通大学教授团队;一九零八创始人成永红也是西安交大教授;湄南高科创始人卢威是西安邮电大学校外研究生导师,同时湄南高科的投资者名单里也出现了西交大一八九六资本的身影;埃恩束能是西安交通大学教授赵玉清在秦创原总窗口创立的。

在 2023 年的新材料行业融资币种结构中,无论是 IPO 上市还是一级市场,人民币融资都占据了绝对的主导地位,这也表明,人民币投资者对于新材料行业持有强烈的信心和投资意愿。2023 年,国内新材料行业在一级市场仅发生 1 笔美元投资事件,为甡物控股获得阿里巴巴创业基金、戈壁创投联合投资的 250 万美元种子轮投资。

在当下的主流语境中,国内企业和投资者普遍倾向于使用人民币进行股权投融资交易。

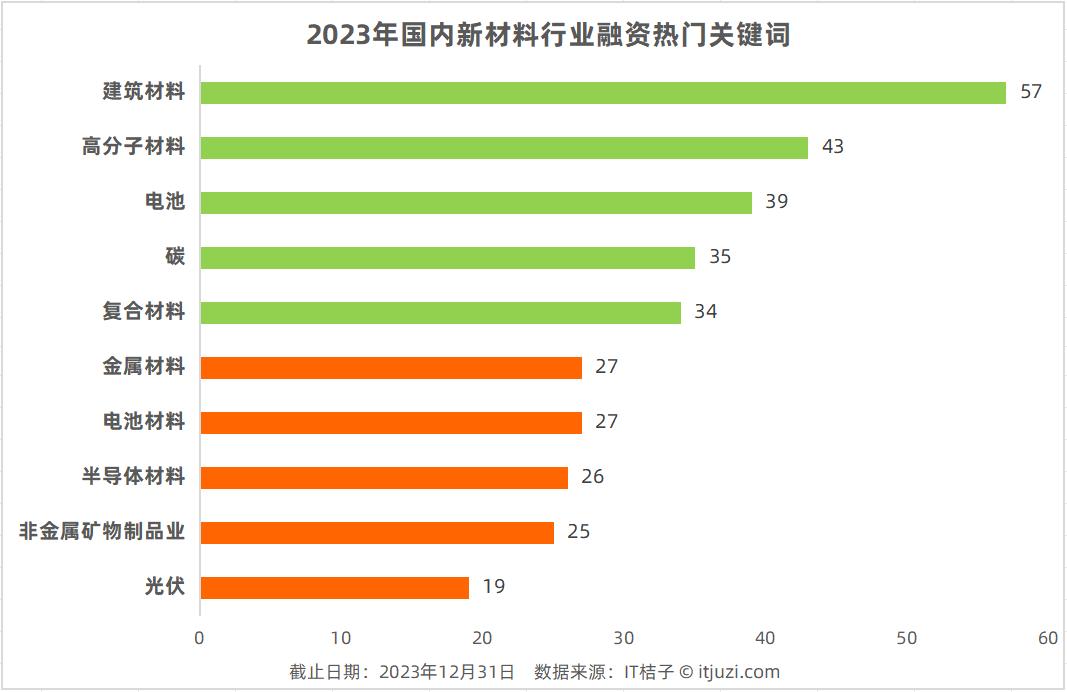

IT 桔子根据新材料行业 2023 年度获投公司标签数据,整理出行业内最受关注的十大热门关键词——建筑材料、高分子材料、电池材料、碳等。这些高频关键词的出现,反映了资本市场对于新材料行业的投资趋势和偏好。

值得注意的是,电池材料因其在新能源汽车和可再生能源领域的应用前景而成为投资者的焦点;随着 5G、人工智能技术的快速发展,对半导体材料的性能要求也不断提高;先进陶瓷、特种玻璃等非金属矿物制品作为新材料行业的一个分支,投资热度也不容忽视。

这些领域市场潜力大、创新性强,相关新材料公司发生的投融资事件更为集中。

在 2023 年国内新材料行业融资金额最多的 TOP20 公司中,近 5 年成立的公司有 8 家,近 10 年成立的公司有 14 家,占比 70%。这一现象表明,新兴企业在新材料领域的创新活力和成长潜力得到了资本市场的高度认可和大力支持;

在地域分布上来看,浙江的公司最多,有 3 家,分别是高端聚合物新材料研发商拓烯科技、碳纤维产品制造商幄肯新材料、锂电回收服务商天能新材料;北京、福建、江苏、上海、四川 5 个省份各有 2 家。

从融资金额来看,在 2023 年融资金额最大的 20 家公司中,有色金属合金制造商山东宏拓以获得 29.6 亿的单笔战略投资脱颖而出。山东宏拓主要从事有色金属合金制造、新型金属功能材料销售和新材料技术研发等业务。

在这 20 家公司中,有四家企业获得两次融资,分别是拓烯科技、幄肯新材料、新硅聚合、德智新材。

通过梳理 2023 年中国新材料行业活跃的投资机构,我们发现毅达资本表现尤为突出,进行了 7 次投资,涵盖了科进生物、中机新材、智仁景行等多家公司;紧随其后的是深创投和中建材新材料基金,均发生 6 次投资,并列第二;有 9 家投资机构各自完成了 4 次投资。

在投资机构的构成中,我们注意到国有资本在新材料行业的影响力显著。深创投的制造业转型升级新材料基金 (总规模为 275 亿元) 、中建材新材料基金 (总规模为 200 亿元) 均排在活跃榜单前 3。

对于北极光创投、险峰等知名 VC 机构,则出现在同一年对同一家企业多次出手的情况。如北极光创投分别于 2023 年 1 月和 8 月对盈科材料进行了天使轮和 Pre-A 轮投资,险峰与 2023 年 2 月和 11 月分别对刻沃刻科技进行天使轮和 Pre-A 轮投资,在 2023 年 4 月份对碳什科技进行两次天使轮投资。

02 2023 新材料行业独角兽

据统计,2023 年新材料行业在榜独角兽有 7 家,其中,2021 年有两家企业上榜,2022 年有 3 家企业上榜,2023 年也有 2 家公司新晋上榜。

光羿科技凭借其在电致变色技术领域的研发实力,于 2021 年 11 月登上新材料独角兽榜单,也是国内最早上榜的新材料独角兽企业。

在估值方面,先导薄膜以 27.69 亿美元的最新估值位居榜首。先导薄膜是先导集团下属子公司,致力于研发、生产、销售和回收真空镀膜用溅射靶材和蒸发材料。公司于 2017 年 7 月成立,当年 12 月获得合肥产投天使轮投资,在 2022 年获得 45 亿元 B 轮投资后,晋升为独角兽。

在融资次数方面,同光股份和蓝晶微生物分别以 8 轮融资的次数领先于其他独角兽企业,显示了其在资本市场的持续吸引力,同时这两家企业也是 2023 年新晋的独角兽企业。

2023 年中国新材料行业独角兽案例分析

河北跑出的新材料独角兽「同光股份」:

同光股份,全称河北同光半导体股份有限公司,坐落于河北保定高新区,近几年迎来高速发展,从一家名不见经传的企业到成为国内第三代半导体材料领域崭露头角的新晋独角兽。

自 2012 年成立以来,同光股份专注于碳化硅 (SiC) 材料的研发与生产,目前已完成 8 轮融资。公司的核心产品碳化硅晶片是一种新型半导体材料,在高频、高效、耐高压等方面具有显著优势。

随着国内对新兴技术国产化替代需求的不断增长,以碳化硅为代表的第三代半导体材料受到了产业链下游客户、产业资本和地方政府的高度关注,市场前景广阔。

2016 年,同光股份获得了农发行全资子公司农发重点的独家天使轮投资,为其后续发展奠定了坚实的基础。2020 年 12 月,同光股份在一个月内连续完成了 A、B 轮融资,A 轮由国投创业和小米集团联合投资,B 轮则由昆仑资本独家投资。

2021 年,同光股份的融资步伐更为紧凑,年内完成 4 次融资。1 月完成 C 轮融资,由 CPE 源峰领投,老股东昆仑资本跟投;5 月获得 D 轮融资,浩澜资本、北汽产投、云晖资本等 6 家机构联合投资;7 月再次获得数亿元 Pre-IPO 融资,红马资本、汇川产投、联新资本等多家投资机构参与,老股东 CPE 源峰投资持续加码。同年 12 月,保定本地的汽车巨头长城汽车也加入投资行列,由长城汽车领投,钧犀资本跟投。

到了 2023 年 12 月,同光股份完成一笔 15 亿元的超级融资。此次融资由深创投制造业转型升级新材料基金、京津冀协同发展产业投资基金领投,保定高新区创业投资有限公司、河北产投战新产业发展中心联合投资,投后估值达 75 亿元,成功晋升为独角兽企业。

合成生物界的翘楚「蓝晶微生物」:

蓝晶微生物 (Bluepha) 成立于 2016 年 10 月,是一家专注于合成生物技术的创新企业。公司致力于开发和商业化新型生物基分子和材料,其中包括具有自主完全降解特性的 PHA 材料、缓解焦虑的功能饮料成分,以及补充人体代谢所需的新型益生菌。

这些创新产品使得蓝晶微生物能够为消费品、医疗保健、农业环保和电子电气等多个行业的企业客户提供独特的竞争优势。

IT 桔子数据显示,蓝晶微生物自成立以来,已完成了 8 轮融资,披露的融资额累计超过 20 亿元,投资方包括腾讯、高瓴等一众顶级机构以及国家混改基金等国家队。

特别是 2021 年后,随着合成生物学领域的投资热潮兴起,蓝晶微生物加快了融资步伐,接连完成了三轮 B 系列融资,累计融资额达 15 亿元,其中 B1 轮融资金额近 2 亿元,B2 轮融资金额为 4.3 亿元,B3 轮融资由元生资本和中国国有企业混合所有制改革基金 (混改基金) 共同领投,金额为 8.7 亿元。

短时间内拿到多次数亿元的融资,蓝晶微生物妥妥成为资本市场的「宠儿」。

这一系列的融资成功,不仅为蓝晶微生物提供了充足的资金支持,也为其跨越从实验室研发转化到工业量产的「死亡谷」提供了坚实的基础。公司的研发基础设施 Synbio OS (Synthetic Biology Operating System) 将合成生物学的 DBTL 闭环从实验室拓展到工业级别,显著提升了技术开发和产品交付的效率。

2023 年,蓝晶微生物再次启动 B4 轮融资,成功筹集逾 4 亿元资金,由中平资本领投,江苏黄海金融控股集团 (黄海金控) 跟投,明德资本担任本次股权融资独家财务顾问。投后估值达 75 亿元,蓝晶微生物晋升为独角兽。

虽然 2023 年国内一级市场投资总体放缓,但合成生物学整体热度一直有增无减,作为合成生物赛道里的明星企业,蓝晶微生物未来可期。

以上就是小编为大家介绍的杏宇平台:挖出一条现在投资圈「暗火」的赛道:在 2023 年它的融资数据的全部内容,如果大家还对相关的内容感兴趣,请持续关注山东杏宇环保设备有限公司

本文标题:杏宇平台:挖出一条现在投资圈「暗火」的赛道:在 2023 年它的融资数据 地址:http://www.guangda-graphite.com/news/hangye/287.html

客服1

客服1